En cette rentrée de septembre 2022, un mot est sur toutes les lèvres dès lors qu’il s’agit de réaliser un prêt immobilier : le taux d’usure.

En effet, ce taux, décidé par la Banque de France, est devenu « célèbre » récemment à cause des problématiques rencontrées par les emprunteurs pour obtenir un prêt immobilier.

Décryptons ensemble ce qu’il se passe en commençant par la base: Qu’est ce que le taux d’usure ?

Définition du taux d’usure

Le taux d’usure est le taux maximum auquel les banques commerciales ont le droit de prêter de l’argent à leurs clients. Il peut s’agir de crédit consommation ou de crédit immobilier, et plus spécifiquement d’autres types de prêts particuliers.

Ce taux correspond concrètement au TAEG de votre prêt, c’est à dire au taux global qui inclut l’ensemble des frais (intérêt, assurance, frais de garantie, etc…). Celui-ci apparaît sur l’offre réalisée par la banque. Afin que la banque puisse vous financer, il faut donc que ce taux TAEG soit inférieur ou égal au taux d’usure.

« Ainsi, l’article R. 314-4 du code de la consommation dispose que « sont compris dans le taux annuel effectif global du prêt, lorsqu’ils sont nécessaires pour obtenir le crédit ou pour l’obtenir aux conditions annoncées, notamment :

1° Les frais de dossier ;

2° Les frais payés ou dus à des intermédiaires intervenus de quelque manière que ce soit dans l’octroi du prêt, même si ces frais, commissions ou rémunérations correspondent à des débours réels ;

3° Les coûts d’assurance et de garanties obligatoires ;

4° Les frais d’ouverture et de tenue d’un compte donné, d’utilisation d’un moyen de paiement permettant d’effectuer à la fois des opérations et des prélèvements à partir de ce compte ainsi que les autres frais liés aux opérations de paiement ;

5° Le coût de l’évaluation du bien immobilier, hors frais d’enregistrement liés au transfert de propriété du bien immobilier. »

(article L. 314-1 du code de la consommation)

Ce taux a été instauré par la Banque de France afin d’empêcher les banques d’appliquer des taux démesurés et ainsi réguler le marché du crédit. L’objectif est noble mais la méthode de calcul est contestée, notamment en période de hausse rapide des taux comme nous le vivons sur cette année 2022.

Calcul du taux d’usure

Le taux d’usure (ou plutôt devrait-on dire « des » taux d’usures car différents selon le type de prêt et la durée), est mis à jour chaque trimestre par la Banque de France aux dates suivantes :

- 1er janvier,

- 1er avril,

- 1er juillet

- 1er octobre.

Son calcul correspond à la moyenne arithmétique des taux effectif constatés sur le trimestre précédant, augmentée d’un tiers. Autrement dit, le taux d’usure qui sera appliqué au prochain changement au 1er octobre 2022 correspondra à la moyenne + 1/3 des taux (TAEG) pratiqués sur le 3ème trimestre 2022 par les banques sur les opérations similaires

Il est fort probable qu’en réalité, le calcul statistique ne se fasse uniquement sur les taux concernant la première partie de ce trimestre, la Banque de France n’ayant pas la possibilité de récupérer en directe les statistiques.

Taux d’usure en 2022

Comme vu précédemment, le taux d’usure est ajusté 4 fois par an. Voici donc les taux d’usures pratiqués en cette rentrée sur les crédits consommations et les crédits immobiliers.

Taux d’usure de la Banque de France du 3ème trimestre 2022

Prenons pour exemple un prêt immobilier sur 20 ans.

Au cours du 2ème trimestre 2022, les banques ont prêté aux emprunteurs immobiliers avec un taux moyen de 1,95%. Le taux d’usure de ce 3ème trimestre 2022 pour les prêts de 10 à 20 ans inclus est donc de 1,95% + 1/3 de 1,95% (=0,65) soit 2,60 %.

Explication : Pourquoi cela bloque ?

Nous pourrions penser que la méthode est bonne (ce que je pense d’ailleurs puisqu’elle protège les consommateurs !), cependant elle rencontre une problématique lors de période de hausse de taux rapide comme en ce moment : La Banque de France n’arrive pas à « suivre » les taux auxquels les banques aimeraient prêter leur argent tout en conservant leurs marges (la banque est une société commerçante ne l’oublions pas).

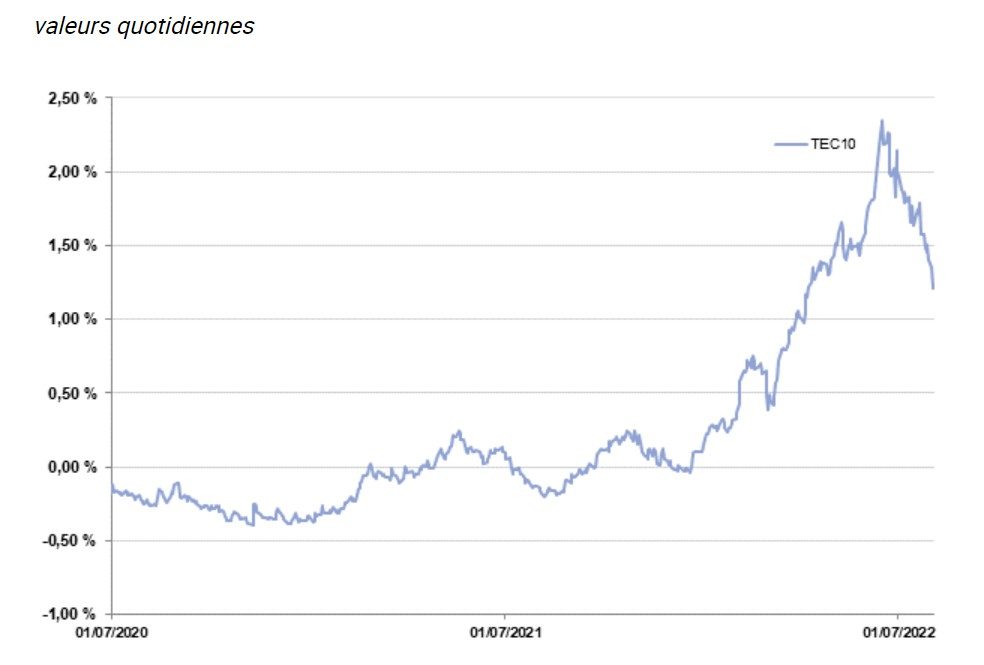

En effet, sans rentrer dans le détails ici, un facteur majeur (mais ce n’est pas le seul) dans la détermination des taux auxquels les banques prêtent l’argent est le taux auquel elles empruntent elles même cet argent. Celui-ci est en forte augmentation depuis début 2022.

Le graphique s’arrête en juillet avec une légère baisse observée, mais le taux est depuis remonté.

Ainsi, les banques suivent (entre autre) ce taux pour déterminer les taux qu’elles vont appliquer à leurs clients. Et c’est là que cela bloque car l’augmentation rapide n’est pas répercutée automatiquement sur le taux d’usure qui, pour rappel, n’est mis à jour seulement qu’une fois par trimestre.

Les banques se retrouvent dans une situation où elles doivent faire le choix entre prêter de l’argent en réduisant leur marge (voir en étant en marge négative) pour rester sous le taux d’usure ou tout simplement ne pas prêter car elles considèrent qu’elles ne vont pas gagner d’argent sur l’opération.

Il y a à ce jour des banques qui ont drastiquement limité la production de crédit immobilier à cause de cette problématique.

Problème de taux d’usure : Qui est concerné et quelles solutions ?

La problématique du taux d’usure est fortement relayée dans les médias. Il faut cependant nuancer. Oui la problématique est réelle et empêche certains dossiers d’aboutir, mais tout le monde n’est pas concerné et toutes les banques n’appliquent pas la même politique commerciale à ce sujet. Difficile à mon niveau de sortir une statistique, les dernières informations parues dans la presse font néanmoins état de 45% de dossiers refusés à cause du taux d’usure.

Qui est concerné par les problèmes de taux d’usure ?

Les emprunteurs réellement concernés par cette problématique sont selon moi :

- Les personnes de plus de 40 ans

- Les emprunteurs avec de faibles revenus et/ou un faible patrimoine

En effet, rappelons-le, le TAEG d’un prêt inclut tous les frais liés à l’opération, et notamment les intérêts et les cotisations d’assurances qui représentent de loin à eux 2 la grande majorité du TAEG.

L’assurance d’un prêt immobilier est déterminée majoritairement par l’âge de l’emprunteur. Plus vous empruntez vieux, plus votre cotisation d’assurance sera élevée. Pour vous donner un ordre d’idée, un emprunteur de 20 ans paiera 4 fois moins qu’un emprunteur de 50 ans. L’assurance de prêt a un impact très important sur le TAEG. Ainsi, les emprunteurs âgés sont rapidement pénalisés par le taux d’usure.

Le taux d’intérêt d’un dossier est, entre autre, calculé selon le profil client. Un profil emprunteur avec un faible revenu et/ou un faible patrimoine ne bénéficiera à priori pas des meilleures conditions de taux, et donc cela aura un impact sur le TAEG (dans une moindre mesure que l’assurance néanmoins car les différences sont moins importantes).

Quelles solutions pour ne pas être pénalisé par le taux d’usure ?

Soyons clair, le courtier n’est pas magicien et certains dossiers ne trouveront malheureusement aucune issue en ce moment. Cependant, la réduction du TAEG pour passer sous le taux d’usure peut être effectué avec les actions suivantes :

- Négociation du taux nominal du prêt (c’est logique me direz-vous…) en comparant les banques (cela tombe bien, c’est mon métier…!). Encore une fois, les banques n’appliquent pas les mêmes conditions de taux et je remarque particulièrement en ce moment des différences majeures entre ces dernières.

- Négociation d’une assurance de prêt la moins chère possible : Pour cela, nous pouvons passer par une assurance extérieure à la banque si celle-ci est trop chère !

- Négociation des frais de dossier bancaires (idem, c’est logique même si la portée est limitée)

- Faire sortir les frais de courtage de l’opération pour ne pas qu’ils soient comptés dans le TAEG

- Ajuster l’apport : Trop d’apport sur un projet fait réduire le montant du prêt (normal) mais surtout augmenter le TAEG car les frais fixe (frais de garantie, frais de dossier) prennent une part plus importante dans le coût du prêt. A faire en dernier recours car cela change naturellement le montage.

- Supprimer les prêts extérieures s’il y en a : Dans le même esprit que réduire l’apport, l’ajout de prêt extérieur (prêt action logement, prêt fonctionnaire, prêt divers) entraine la baisse du prêt bancaire principal et donc toujours pareil l’augmentation du TAEG. Idem, à faire en dernier recours car cela change naturellement le montage.

Les optimisations sont donc possibles et à étudier !

Finissons par une note positive, les primo-accédants (qui ont généralement moins de 40 ans) sont relativement épargnés par ces problèmes de taux d’usure et pourront se faire financer leur premier achat, sous réservé bien évidemment de respecter les règles habituelles !